こんにちは、さっそく個人事業主になったかずです。

2021年1月にブログを開設し、

2021年2月10日、1円も収益がない状態で開業届を提出し個人事業主になりました!

この記事では開業に至った私の考えや書類作成方法を紹介します。

趣旨は、

『開業届』と『個人事業の青色申告承認申請書』を税務署に提出しよう。

そして、正しく税制上の恩恵を受け取りながら大副業時代を進んでいこう、というものです。

- 今すぐ開業して、PC/サーバー代/関連費用を経費にしよう

- 初心者はなおさら、青色申告で損益通算しよう

- 5分で開業届を作成、あとは税務署に提出するだけ

開業を決めた理由(メリット/デメリット)

基本的に、事業を始める場合は2ヶ月以内に開業届を提出する必要があります。3月15日までに開業届を提出することで、その年の分から(翌年に)確定申告が出来ます。

また、開業届を出すことで確定申告として青色申告が選択できます。開業届と同時にこの青色申告の申請を出すと、次の確定申告期間に青色申告が可能となります。

メリットについて

確定申告で青色申告の恩恵を受ける

「青色申告は節税メリット多数、一方で白色申告は簡単で楽」と言われてきましたが、現在(H26〜)は白色申告も青色申告に近い記帳が必要で、「青色申告一択」という認識が広がってきています。

青色申告(55万円控除、e-Taxで65万控除)では複式簿記の記帳が必須ですが、会計ソフトを使うのが主流で簡単なため、身構える必要はありません。むしろ、初めから申告に慣れておき、お金の流れを整理・把握することもメリットになります。

少し話がそれるかもしれませんが、ふるさと納税がどんどん認知され、政府は新たに電子申告(e-Tax)の普及に力を入れています。この近年の状況も考えると、もう思い切って毎年の確定申告をスタンダードにしても良いのでは?と思います。

損益通算で赤字を相殺

青色申告のメリットの続きですが、青色申告により3年間の損益通算ができるため、例えば1年目/2年目に赤字になった分を3年目の黒字文と相殺し、所得を抑えることが可能となります。これが、副業を始める段階で収入の無い初心者こそ青色申告をすべき理由です。

ワードプレスでブログを開設した場合、既にサーバー/ドメイン代が発生しています。PC代や勉強のための書籍代なども経費になります。すぐにでも開業届を出し、その年から確定申告を始めることにメリットがあります。

会社員で副業として事業を行う場合は、給与所得と事業所得が合算されます。

副業で赤字がある場合はその年の給与所得と損益通算され、税金の還付が受けられます。(ただし、何年もわざと赤字にするのはやめましょうね)

ビジネスとしての意識が高まる

申告のタイミングを伺って悩むより、初めから開業しておく方が気持ちもスッキリします。また、青色申告申請書を提出することである種、副業を頑張らざるを得ない原動力を得ることができます。無理をし過ぎるのは良くありませんが、ミニマムに副業を始めると、諦めるのも簡単ですからね。

デメリットについて

失業手当の対象外となる

雇用保険による失業手当の受給資格を失います。

失業保険は、一定の要件を満たすと失業時に受給することができるものです。失業時にすぐ転職できない場合は家計に影響しますので認識しておきましょう。

扶養控除の対象外となる

現在、夫/妻の扶養に入っていて個人事業主として開業する場合は扶養から外れる可能性があります。健康保険の要件をよく確認し、特に年間収入130万円/月間10.8万円を超えそうな人は注意しましょう。

手間がかかり面倒

利益が少額であれば確定申告しなくても問題ありません。

当然ながら何も手続きをしない方が楽ではあります。

…でも、せっかく副業を始めたのなら手間だからと言わずにメリットを取りに行きたいですよね。

税金や確定申告等については、以下の税理士の大河内薫さんの本(通称・フリーランス税本)がオススメです。漫画で分かりやすく税金についてのぶっちゃけた内容もあり、読むと確定申告との距離が縮まります。

会社(本業)に対する考え

私の場合、勤める会社の就業規則を見ると“会社の許可なく他に雇われないこと”といった記述のみありました。

とすると、個人事業としての副業は問題ないと判断できます。(もちろん、トラブルを避けるため周りには話さないようにしますが)

サラリーマンの方は一度、就業規則を確認してみましょう。

ただ、もし副業を禁じるような規則であっても法律上の違法行為ではありません(公務員を除く)。大企業でも終身雇用が厳しくなり社会基盤が揺らいでいる今、『副業をしないリスク』も考慮して行動する方が現代の生き方として良いのではないか…と考えます。

私の場合、万が一にも副業が会社にバレたとしたら、①冷静に話し合いをして解ってもらう、②最悪は退社する、というイメージを持っています。

ここは自分の「現在の仕事への自信」と「なんとかなる精神」で気持ちの折り合いをつけています。

正直、「ブロガー/ライターやってます」で解雇されるって相当おかしな話だと思いますけどね。せどりやデザインなど、他の副業でもそう思います。

とはいえ勤務態度が悪いと問題になる可能性は高まってしまうので、本業は本業として疎かにしないよう注意しましょう!

開業届の作成

作成する方法

開業届は専用書式を入手して手書きでも作成できますが、とても簡単に作成できるサービスがあるのでそちらを使いましょう。

開業届を作成する際の候補として、下記の2択になると思います。

どちらもWeb上の操作で書類を作ってくれるため人気・実績があり、間違いないサービスです。

開業届はどちらでも無料で超簡単に作成できます。

本当に、5分で作成できます、、、!!

私はマネーフォワード開業届を使用しました。

理由は、家計簿アプリ(マネーフォワードME)を使っているのと、確定申告ではマネーフォワードクラウドを使おうと思っているからです。

開業届でマネーフォワードを使う場合でも、確定申告の際はfreeeを使っても問題ありません。その逆も然りです。

家計簿はマネーフォワード、確定申告はfreee、という方も多いようです。

(参考〜次のステップ〜)

マネーフォワードクラウド確定申告はコチラ

クラウド会計ソフトfreeeはコチラ![]()

マネーフォワード開業届の操作手順

まずは公式サイトにアクセスし、登録作業を開始します。

マネーフォワードIDの新規登録、既にIDを持っている場合はログインして進めていきます。

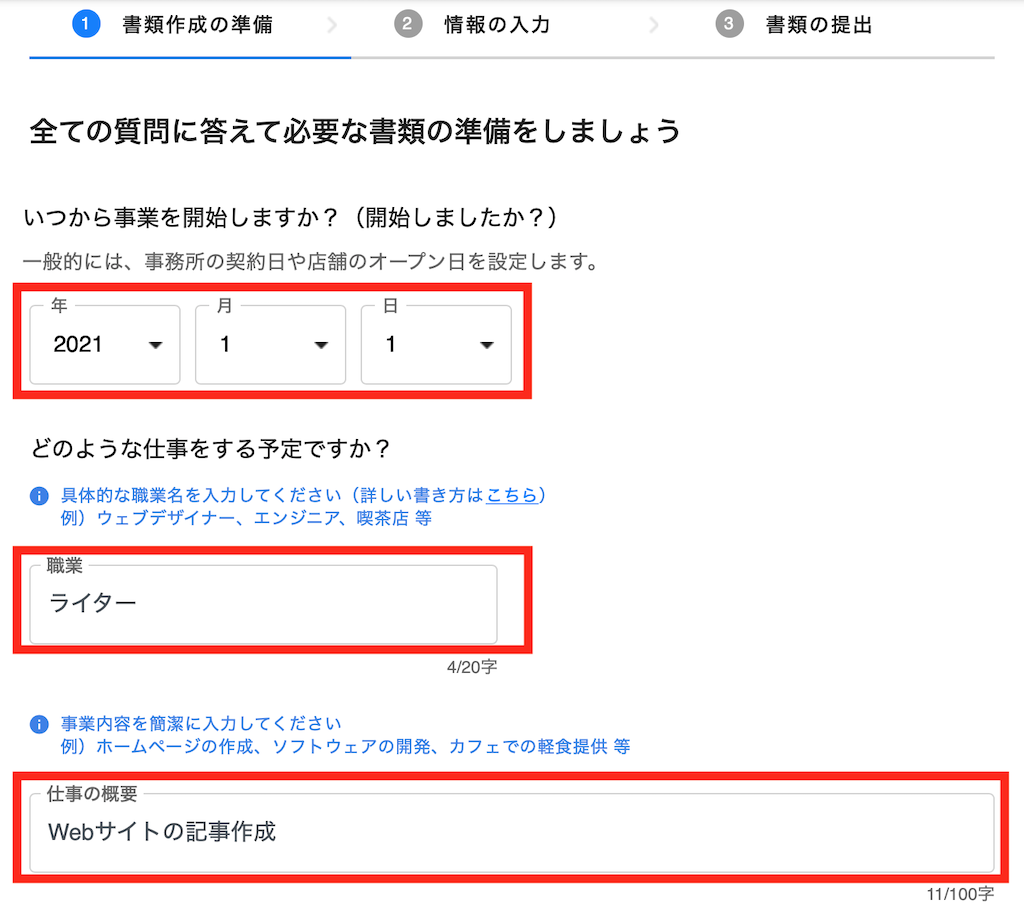

以下の画面にて「開業日」「職業」「仕事の概要」を入力します。開業日はブログの開設日である必要はなく、事業の準備に取り掛かった日や遅れて開業届を出そうと思った時期でも構いません。

仕事に関する質問には、私は

職業:ライター

仕事の概要:Webサイトの記事作成 と記載しました。

職業は文筆業orブロガー等とするか悩みましたが、ライター仕事に展開する可能性と、文字で収入を得るという明確化のため「ライター」を選びました。

※マネーフォワード・freee共に書き方のページが用意されているので、そちらもご参考に。

働く場所は「自宅で働く」、

家族への給与は「支払わない」、

確定申告の種類は前述した「青色申告 55万控除」を選択しています。

選択したら、住所など個人情報の入力を進めて「保存」をクリック。

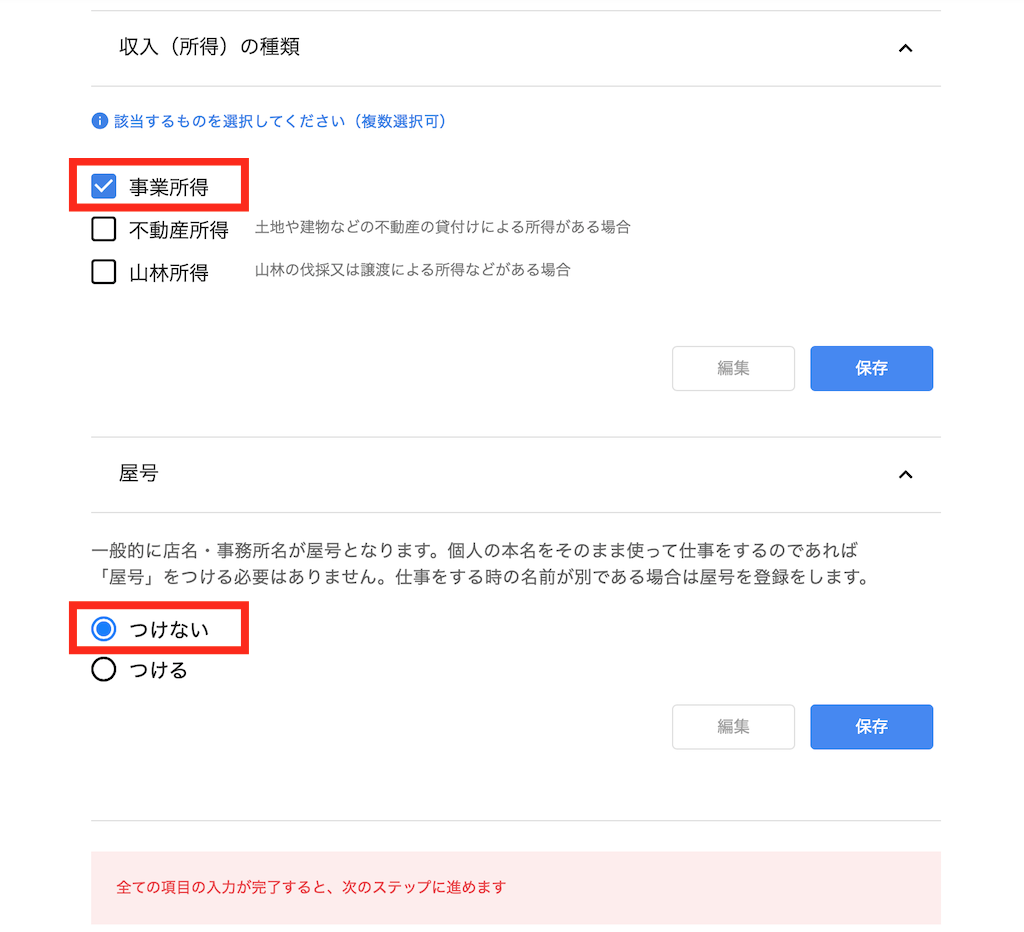

続いて収入の種類を聞かれるので「事業所得」にします。

屋号は、「つけない」を選択。(※私の場合)

屋号で仕事をしたいor銀行口座を作りたいという方は「つける」にして屋号を入力しましょう。また、屋号の後付け・変更は確定申告書に記載することで可能です。なので過度に焦って立ち止まる必要はありません。

入力した住所情報から近くの税務署が表示されるので、合っているか確認して選択します。

以上、必要事項の入力が完了するとPDFファイルで書類をダウンロードできます。(最近はコンビニでのネットプリント等あり、便利ですね)

いかがでしょう、職業や屋号で悩まなければ本当に5分で作成完了します。

上記内容だと、『開業届』と『所得税の青色申告承認申請書』が出力されます。それぞれの控えと、提出ガイドを合わせてA4で5枚あります。

印刷した書類にマイナンバーを記入し(開業届のみ)、ハンコを押すだけで提出書類が完成します。

税務署への提出

作成した書類を税務署へ提出します。

方法は2つで、『直接提出』か『郵送』です。

郵送の場合、開業届を作成した際に税務署の宛名まで作ってくれるため、そちらを活用しましょう。注意事項をよく読み、返信用封筒や切手など忘れずに準備します。

私は封筒・切手の用意が面倒だったのと、税務署に行ってみたかったので(笑)、直接提出しました。

地域管轄の税務署に行くと、確定申告コーナーにはそこそこ人がいました。私は総合窓口での対応です。

窓口で書類を出すと、「提出ですね〜」と受付されます。

受付の流れは、

『その場で記載内容確認→マイナンバーカード確認→書類に受付のハンコが押され受理される(控えにも押してもらう)』

…以上であっけなく届出完了しました。

あまりにも簡単に終わったので、税務署の方にちょっと質問してみました。

今回、副業としての開業なのですが、やっぱり収益が小さいと事業所得としてはマズかったりしますかね??まだ収益のメドも立っていない状態でして…

青色申告なら本業も含めて1人の収入として合算されるのであまり気にしなくても大丈夫ですよ。

少々お待ちくださいね(税理士さんを呼んでくれる)

継続的な収入であれば事業所得、単発的な収入なら雑所得となります。明確な基準はありませんね…。”収入と経費から所得を計算する”という点では同じですよ。

ご丁寧にありがとうございます!

(少額でも気負わず堂々と、事業所得で申告すれば良さそう!)

本当に税務署の皆さん親切でした。

確定申告コーナーの人たちを横目に、参考のため確定申告の書き方のパンフレットを頂いて帰りました。

まとめ

今回、ブログ開設後の収入ゼロ状態で開業および青色申告申請をしました。

無料で簡単に、書類作成と届出が可能です。

一番の理由は、副業による金銭的メリットを最大限に生かすためです。

正直なところ、1年後の確定申告までに事業所得と言えるほど収益化できているか分かりません。

しかし、初めから開業しておけば…と後悔をする可能性もあります。

やらない後悔よりやる後悔。税金のルールを学び、正しく賢く対処していきたいです。

あとは頑張って副業を続けていくしかありません。

ここまで読んでくださったあなたも、開業して「一緒に頑張ろう!」と言って頂けると嬉しいです(^^)

それではまた!